だすけ

だすけどうも、だすけ(@dasuke_182)です。

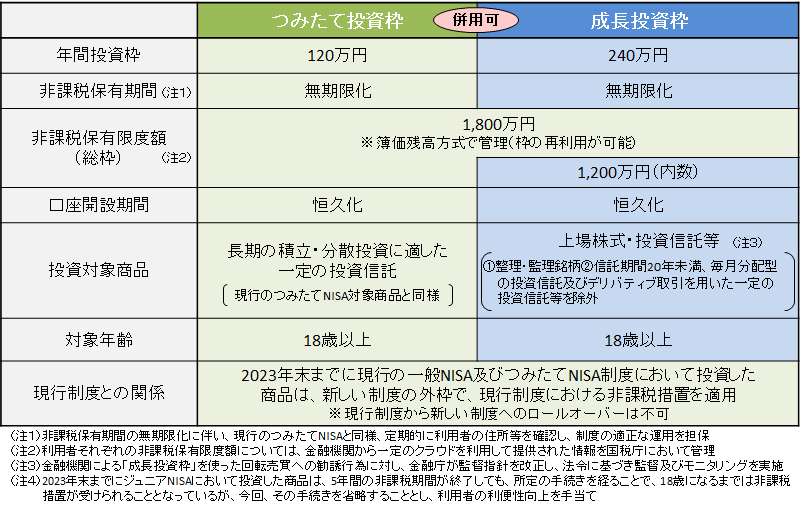

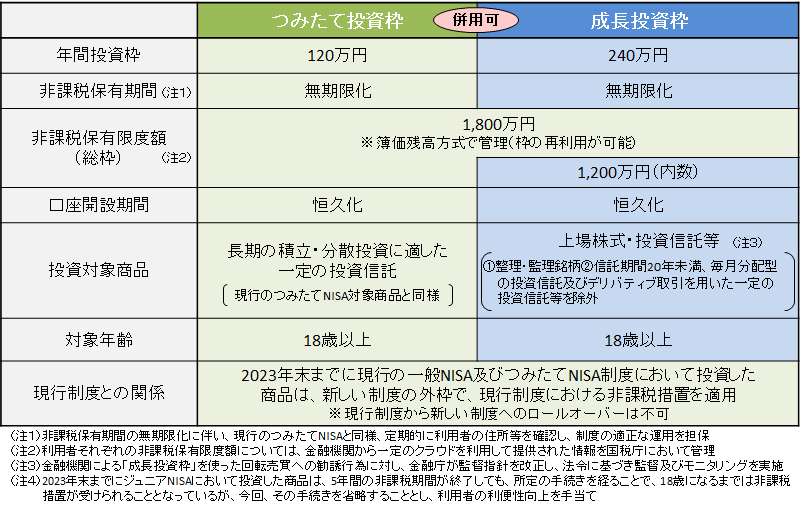

2024年からNISA制度が新しくなります。

旧NISAから新NISA改正のポイント

- 年間40万円20年最大800万円→年間上限360万円最大1800万円(つみたて枠120万円、成長投資枠240万円)まで投資可能に

- 非課税期間は無期限へ

- 売却しても投資枠が復活するようになった

現行制度から改良されたNISAですが、大幅な改正に対して少なからず気になることは出てくるもの。

改正した新NISAで、気を付けなきゃいけないことってあるんだろうか?

と思う方はいらっしゃるはず。

そこで本記事では、【知らないと損?】知っておきたい新NISAで注意したい6つの罠や落とし穴と題し、気をつけるべきポイントを解説していきたいと思います。

- 新NISAから投資を始める初心者の方

- 新NISAから投資額を増額しようと考えている方

それでは紹介していきます。

新NISA6つの罠や落とし穴

- 銀行や証券会社の窓口で購入しない

- インフルエンサーの発信を鵜呑みにしない

- 他人と比べ無理な金額を投資しない

- 頻繁に短期売買しない

- ハイリスクな投資をしない

- 贈与税を発生させない

銀行や証券会社の窓口で購入しない

「新NISAってよくわからない」「専門家に相談して決めよう」

と考え、金融機関の窓口に行くのはNGです。

対面でやり取りできるメリットに比べ、銘柄を選べる選択肢は少ない上に、手数料は高くデメリットの方が大きいです。

例として、全国どこにでも窓口があるゆうちょ銀行を挙げますが、ネット証券は銘柄を豊富に選べるのに対し、ゆうちょ銀行の積立NISAの取り扱い銘柄数は圧倒的に少ないです。

そして、その銘柄の一つに三菱UFJ国際投信の商品の「つみたて先進国株式」というものがあります。

これって、同社で販売している「eMAXIS Slim 先進国株式」と中身が全く一緒なんですよね。

つみたて先進国株式の年間の信託報酬は0.216%に対し、eMAXIS Slim 先進国株式の年間の信託報酬は0.09889%以内(SBI証券を参考)と、倍以上の差がついています。

「1%の手数料って、ちょっとの差でしょ?」と言いたくなるかもしれません。

ですが、これが運用して20年、30年と経った時に何十万円という含み益の差になって現れてきます。

せっかくの非課税制度なのにもったいないですよね。

手に入れられたはずのお金が銀行に取られてしまうわけです。

全てがそうだとは言い切れませんが、銀行の投資商品は基本、手数料が高いものが多いです。

その手数料が人件費であり、銀行員のお給料として回収されているのです。

彼らも商売なんですから、当たり前ですよね。

銀行に手数料を払うくらいなら、厳しい言い方になるかもしれませんが、自分で調べて考えることが大事です。

今は調べれば、いくらでも有益な情報は分かりやすく、転がっています。

最低限、口座開設はネット証券で充分すぎます。

- 窓口は選べる投資銘柄が少なく手数料も割高

- 窓口で口座開設するよりネット証券での口座開設がベスト

インフルエンサーの発信を鵜呑みにしない

YouTubeや検索エンジンで調べた結果、とある投資系インフルエンサーに辿り着いたとしましょう。

SNSのフォロワー数も多く、発言に説得力を感じますが、発信全てを鵜呑みにするのはNGです。

あくまでもインフルエンサーの発言は参考程度やヒントとして活用するのが一番です。

「インド株をはじめとした新興国が盛り上がっている」

「米ドルが暴落する」

こう言った発言に踊らされて、思考停止し大して調べもしない投資先に資金を入れてしまったり、株式を売却しかねません。

また、信者化して情報商材の購入や、公式LINEの誘導も考えられます。

似たような話で過去には、厚切りジェイソンさんが書籍内で「ETFのVTI(全米株)」を勧められていましたが、VTIが暴落した際に何故か炎上してしまったことがあります。

これって、他者に判断を委ねていた末路であって、本人に落ち度はないですよね。

誰かの意見を参考にするのは大事ですが、最終的な判断は自分自身です。

自分の判断を信じて投資に臨みましょう。

インフルエンサーの発言は鵜呑みにせず参考程度やヒントとして活用する

他人と比べ無理な金額を投資しない

新NISAの非課税枠が合計1,800万円になったことで、

「上限360万円を最短5年(1,800万円)で埋める!」

とSNSで意気込んでる方もいらっしゃいます。

確かに早く枠を埋めることで、運用期間を長く取ることができ、利益を最大化できるメリットがあります。

が、同時にリスクを上げる行為でもあります。

他人と比べて、無理に投資額を上げるのは禁物です。

入金力を上げてしまったせいで、生活がままならなくなっては本末転倒です。

なんと言っても、新NISAの非課税期間は無期限です。

焦らず、自分のペースで投資を続けるのが大事と言えます。

焦って無理な入金はしない。

頻繁に短期売買しない

4つ目は頻繁に短期売買しないこと。

現行NISAでは売却しても、非課税枠は復活することはありませんでしたが、新NISAでは売却しても非課税枠が復活するようになりました。

投資枠が復活することにより、

「成長投資枠で株を短期売買すれば非課税でウハウハ♪資産を増やせるんじゃないか?」

と考える方も、いるかもしれません。

しかし、投資の世界において短期売買で勝ち続けるのは非常に困難です。

頻繁な短期売買は投資というよりは投機的になっていき、リスクも高くなります。

急落によりポジションを塩漬けしたり、狼狽して投げ売りすることもあるかもしれません。

明日の株価が上がるか下がるかなんて正確なことは、誰にも予想できません。

基本的には、買ったら売却せずに長期保有できるような銘柄に投資するのがおすすめです。

どんな投資も短期より長期の方が安定して資産を増やせる傾向にあります。

ハイリスクな投資をしない

5つ目はハイリスクな投資をしないこと。

新NISAは、「損益通算」ができません。

つまり、今年損した分を来年精算することは不可能です。

先ほども伝えたインフルエンサーの発言に踊らされたり、焦って短期売買を繰り返し投機的になりアブバイ橋を渡らないように気をつけたいものです。

間違っても、レバレッジ系の金融商品を購入しないようにもしましょう。

ハイリスクすぎるので。

ハイリスクな投資はもはやギャンブルです。

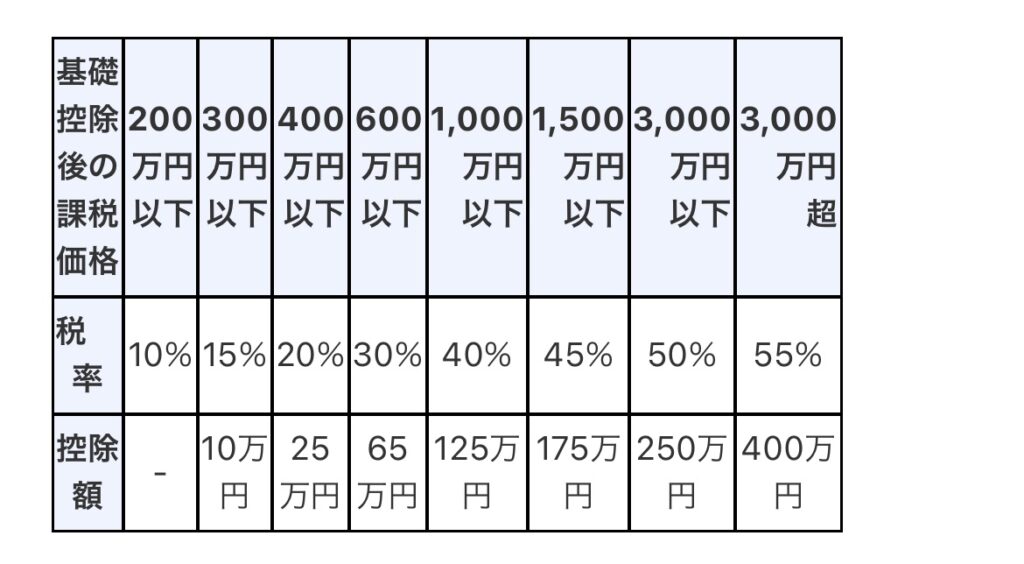

贈与税を発生させない

最後は家族がいる方向けの内容で、贈与税を発生させないことです。

投資資金が潤沢な場合、自分の投資可能な分の年間上限360万円や、生涯投資枠1,800万円分を使い切り、

「特定口座で運用するくらいだったら、家族にお金を渡して家族の分の投資枠を使ってしまおう」

と考えるかもしれません。

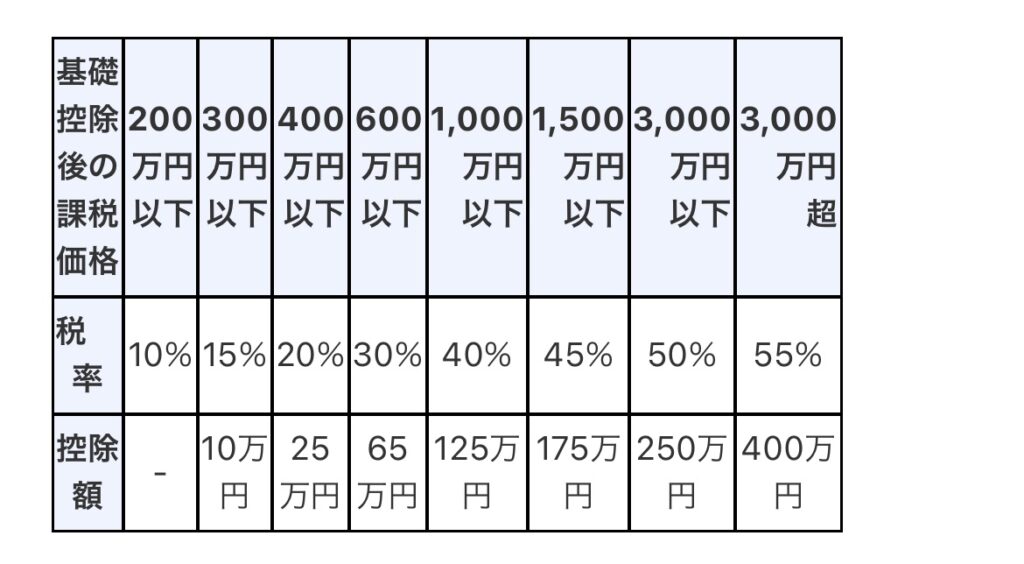

しかし、家族間と言えど1年の間に110万円以上お金を渡すと課税されてしまいます。

確かに課税口座で運用するよりだったら非課税で運用した方が得と考えるかもしれませんが、新NISAで投資可能額が上がったことが、この罠を発生させてしまいます。

非課税制度なのに贈与税を払っていては本末転倒ですよね。

この対策としては、

- 家族本人の収入で投資すること

- 年間の贈与額を110万円以下にすること

が良いかと考えます。

自分が月の生活費を多めに負担し、パートナーの投資額を確保する分には家族本人の収入の範囲なのでなんら問題ありません。

また、年間の贈与額を110万円以下にすることについても、新NISAが開始前のうちにパートナーに110万円を渡し、来年また110万円渡しておけば220万円確保できる計算になります。

ただ、増税だらけの岸田政権下で今後、贈与税の見直しがないとは言い切れないので、課税されない程度の贈与を考えているのであれば早めの方がいいかもしれません。

最後に

今回の記事はいかがでしたでしょうか?

『【知らないと損?】知っておきたい新NISAで注意したい6つの罠や落とし穴』について紹介させていただきました。

- 銀行や証券会社の窓口で購入しない

- インフルエンサーの発信を鵜呑みにしない

- 他人と比べ無理な金額を投資しない

- 頻繁に短期売買しない

- ハイリスクな投資をしない

- 贈与税を発生させない

とにかく言えることは…

とにかく自分の頭で考えて判断し、無理をしない金額の範囲で投資をすることが大事!

これにつきます。

自分の大事なお金に働いてもらうのです。

他人に判断を委ねることのないようにしてください。

以上になります。

また、別記事では新NISAで何に投資するか、自分なりの投資戦略をまとめた記事がありますので、よかったら読んでみてください。

ありがとうございました!